Co znamená zesplatnění úvěru?

Zesplatnění úvěru či půjčky je pokyn věřitele dlužníkovi, aby do jednoho měsíce splatil všechny poskytnuté prostředky. Na první pohled může jít o neřešitelnou situaci pro dlužníka, ke které dojde nejčastěji z toho důvodu, že dlužník nedodržuje smlouvu o půjčce a nesplácí podle dojednaného splátkového kalendáře.

Za jakých podmínek lze půjčku zesplatnit?

Je důležité vědět, že vrácení půjčky je možné pouze v určitých případech a situacích stanovených zákonem a věřitel musí vždy jednat v dobré víře. Ve smlouvě o půjčce by proto měly být jasně uvedeny podmínky, za kterých lze půjčku zesplatnit. Pokud tyto podmínky nejsou splněny, půjčku zesplatnit nelze.

V případě, že smlouva o půjčce neobsahuje žádné informace o splácení půjčky, je nutné je vyhledat v občanském zákoníku (zákon č. 89/2012 Sb.). V § 7 čl. 2399 je splácení půjčky upraveno následovně: "Dlužník je povinen vrátit úvěrujícímu půjčku ve sjednané lhůtě, jinak do jednoho měsíce ode dne, kdy byl požádán o vrácení“.

Pokud smlouva o půjčce neobsahuje žádné informace o splácení půjčky, stává se závazným právě občanský zákoník.

Potřebujete návod, co dělat, pokud vám chybí peníze na splátku?

Jak se lze vyhnout zesplatnění půjčky?

Aby k zesplatnění půjčky nedošlo, je nezbytné, aby dlužník dodržoval všechny podmínky smlouvy o půjčce, zejména pokud jde o sjednanou výši splátek a harmonogram splácení. Pokud smlouva o půjčce neobsahuje žádné informace o splácení půjčky, je nutné nahlédnout do občanského zákoníku.

Pokud u vás nastane nečekaná situace, která i přes nejlepší vůli brání v pravidelném splácení dluhu, informujte o ní věřitele včas. Typicky se může jednat o dlouhodobou nemoc, pracovní úraz anebo třeba jen přijdete o práci. V důsledku toho vám klesnou příjmy a vaše platební morálka je v ohrožení. Věřitelé s vámi budou ochotni spolupracovat spíše tehdy, když budou včas vědět, že máte potíže, než když se to dozvědí až po několika zmeškaných splátkách.

Tip redakce: Ocitli jste se v potížích vlivem zadlužení? Zajděte do dluhové poradny anebo zjistěte, jak se můžete férově oddlužit.

Jaké jsou důsledky zesplatnění půjčky?

Důsledky zesplatnění půjčky závisí na typu půjčky a na konkrétní situaci dlužníka. Obecně platí, že splacení půjčky vede k soudnímu řízení a v konečném důsledku k zabavení majetku dlužníka. Zesplatnění půjčky ale obvykle nepřichází ze dne na den, jak by se mohlo na první pohled zdát. Jedná se o proces, který začíná tím, že dlužník nesplácí půjčku včas, a končí tím, že věřitel vymáhá dlužné peníze různými cestami.

- Prvním krokem při splácení půjčky je obvykle zasílání upomínek věřitelem dlužníkovi o jeho povinnosti splatit půjčku. Tyto upomínky jsou obvykle zasílány v pravidelných intervalech, např. měsíčně a může mít podobu telefonátu, textové zprávy, e-mailu nebo dopisu.

- Pokud dlužník na tyto upomínky nereaguje, může věřitel podniknout další kroky, například kontaktovat zaměstnavatele dlužníka nebo jeho rodinné příslušníky ve snaze se s dlužníkem spojit a celou situaci vyřešit.

- Zesplatnění je obvykle až jedním z kroků, které následují po předchozím upomínání. Dlužník má tedy dost času celou situaci vyřešit a dohodnout se například na novém splátkovém kalendáři, který bude lépe reflektovat jeho aktuální situaci. Pokud tak neučiní, je zesplatněním logickým krokem, ke kterému věřitel přistupuje.

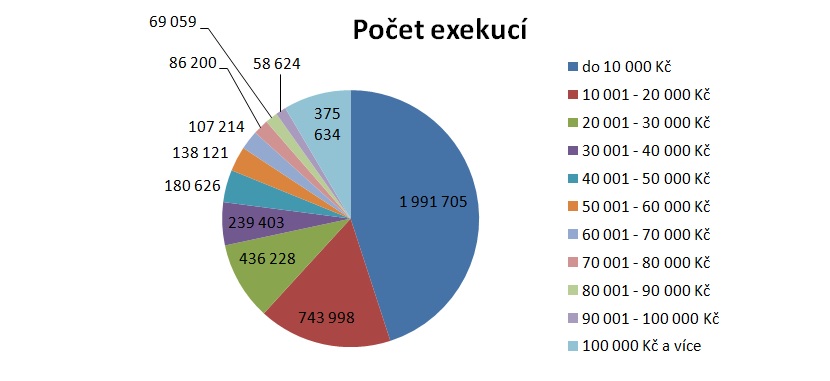

Je překvapivé, že k zesplatnění úvěru jsou věřitelné nuceni přistupovat u stále nižších půjček. Tato situace souvisí i s výší následných exekucí. Podle statistik Exekutorské komory ČR jich je nejvyšší procento (45%) totiž kvůli částce nižší než 10 000 Kč.

Jaké částky jsou nejčastějším důvodem k exekuci, ukazuje následující graf:

Zdroj: Exekutorská komora ČR [ekcr.cz]

Jaký je rozdíl mezi zesplatněním podnikatelského úvěru a běžného spotřebitelského úvěru?

· Pokud jde o spotřebitelské úvěry běžných klientů, je splácení rovněž upraveno v zákoně o spotřebitelském úvěru. Konkrétně v § 124 nazvaném "Změna splatnosti spotřebitelského úvěru z důvodu v důsledku prodlení". Podmínky pro zesplatnění jsou v případě spotřebitelského úvěru nastaveny tak, že pokud se úvěr stane splatným jako výsledek prodlení spotřebitele, může v rámci jeho zesplatnění věřitel požádat pouze o úhradu nesplacené jistiny, ne budoucích nákladů. Detailní informace o zesplatnění spotřebitelského úvěru naleznete například ZDE.

· V případě podnikatelského úvěru taková úprava neexistuje a věřitel může v rámci splácení požadovat nejen nesplacenou jistinu, ale i budoucí náklady, tj. úroky a poplatky.

Přečtěte si také: Jak získat půjčku pro podnikatele?

Jaké důvody mohou vést věřitele k zesplatnění půjčky?

· Nejčastějším důvodem pro vypovězení půjčky je nedodržení smlouvy o půjčce ze strany dlužníka, zejména dohodnutého splátkového kalendáře. V tomto případě je věřitel oprávněn požadovat okamžité splacení půjčky.

· Dalším důvodem může být také dovršení promlčecí lhůty dluhu. Promlčecí lhůta je předem stanovená doba, po jejímž uplynutí ztrácí věřitel právo na vymáhání dlužné částky. Ve všech případech, bez ohledu na výši dluhu, hovoří právní předpisy o tříleté promlčecí lhůtě. Věřitelé a další poskytovatelé finančních služeb však mohou ve svých smlouvách stanovit libovolnou délku promlčecí doby. Ta může být v některých případech i delší než 10 let. Po této době již díky úrokům dluh naroste do obřích částek a dlužníka, který o něm třeba ani nevěděl, čeká obrovské překvapení. Tato situace se může týkat například neuhrazených dluhů na pokutách za jízdu načerno anebo nezaplacených poplatků spojených se zrušením účtu v bance.